|

|

案例:方小姐今年26岁,三年前毕业于某著名高校经济管理系,现就职于一家咨询公司,年收入10万元左右。大学期间,方小姐曾学习金融保险的有关知识,认为自己尚年轻,购买保险应以低保费、高保障的纯保障型产品为主。

方小姐享有上海医保,喜爱旅游。她对保险顾问提出的要求是,年保费控制在2000元以内,保障要覆盖人身、意外、大病医疗和住院收入补偿等方面。目前与男友感情稳定,考虑两年以内成婚。

海尔纽约人寿:纯保障产品满足过渡性需求

方小姐及早投保的意识值得赞赏,因为意外状况的發生是无法预测的。

一旦發生风险如意外、大病等,如果没有足够的保障,不但无法履行做女儿的责任,甚至可能拖累父母,影响父母的退休生活。这是方小姐不愿看到的,聪明的她就考虑用极小的代价来规避很大的风险,使得全家人的高品质生活能得到保证。

我们十分同意方小姐以纯保障型产品组成其人生第一份保单的想法。

首先,其身价(赚钱能力)决定了较高保额的保障,对她的家庭才有意义。如果购买储蓄型保险为主的保险计划,需要较高的保费预算,不符合其两年内结婚的规划,因为结婚通常伴随着大笔的财务支出。

我们建议她随着婚后财力的增长及经济责任發生变化,逐步过渡到购买长期保障兼有储蓄功能的产品,如两全型分红产品,终身大病保障产品及退休养老类产品等。其间还应根据现状及计划(如准备迎接小宝宝,应在预产期前至少一年完成对孕妇和胎儿的投保),做好充分准备。

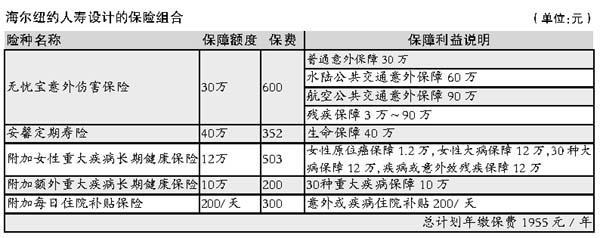

以下是我们针对方小姐的过渡性保障需求而设计的保险规划,保障总额度92万元。同时,可以在三年内免体检转为长期储蓄型产品,灵活实用。

(朱天瑜)

友邦保险:婚前婚后考虑重点不同

可以看出,方小姐是一位优秀的年轻白领,刚刚工作三年,就在事业和爱情方面取得了双丰收。她对于自己的保险规划也是完全自主把握的,通过纯保障型产品来实现低保费高保障的目的,并把相应的费用控制在每年2000元以内,体现出她在金融保险方面的“内行”。

方小姐目前身体健康,并且拥有良好的社保“四金”。但是一旦出现入院治疗的情况,社保中的医疗保险就会显示其“保而不包”的特点,也就是在医疗过程中,方小姐需要自己承担部分医疗费用。

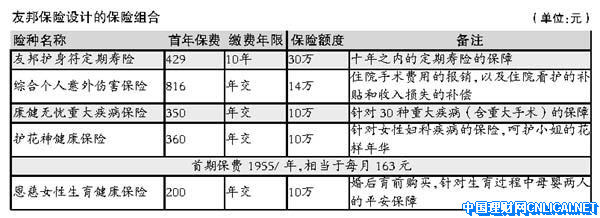

因此建议:首先在意外伤害、重大疾病、手术住院费用以及住院期间的收入损失等方面予以优先补偿。下列方案中的重大疾病保险主要解决30種大病的治疗费用問題;综合个人意外伤害保险负责因意外住院手术费用的报销、住院看护的补贴和收入损失的补偿;考虑到年轻女性的生理特点,用女性健康保险来帮她降低妇科疾病对经济可能产生的影响。

与方小姐同龄的白领们普遍担心的問題还有,在经历近20年的学校教育毕业后,刚工作不久,父母的巨额培养投资刚刚初显“回报”,万一發生重大变故,不仅在情感上伤害了家人,在经济上也对不起父母。所以采用定期寿险将“身价”提高30万元。这样,方小姐的总体保障额度高达70万元。

下述组合首期保费控制在了2000元以内。建议她结婚后可以在此基础上,每年再多花200元购买保额10万元的女性生育健康保险,实现生育过程中对母婴的保障。

最后,建议方小姐这样的专业客户:目前她指定的纯消费保障型产品固然必要且没有一丝多余,但如果再考虑到自己的养老补充计划,就更加全面了。

(唐雪峰)

点评:内行客户不买多余保险

一般人不会想到,每年只需要2000元不到的保费,就能将保障额度做到70-100万元,但学习过金融保险知识的方小姐却知道如何做到这一点。当然,这与上述两家保险公司已经开发出纯保障型的产品组合也密不可分。

对于年轻的白领们来说,这種保险组合不但可以将保费的效用最大化,更重要的是不必把大量资金“捆死”在保险上,这样无论是做其它的投资或是大宗消费(如婚事、进修)都会显得游刃有余。同时,由于很多年轻人事业、居所并未定型,采取这種保险组合也显得很灵活。

长久以来,保险公司向客户销售保险时,都喜欢搞“搭售”,在买纯保障型的附加险之前,一定要购买储蓄型、保费较高的主险,从而导致了买保险“保费居高不下、保障却不见高”的局面。

不过,随着保险公司竞争加剧,保险产品日渐改良,客户选择的余地也越来越大。聪明的客户应该懂得选择对自己最有用的保险,将有限的保费预算用在刀刃上。 |

|